伝統的な方法で購入するルートに追加して、イギリスではいくつか住宅購入をサポートする為のプログラムがあります。

その一つがHelp To Buyと呼ばれるものです。Housing Associationという政府の機関がついている物です。

住宅事情

銀行のローンで借り入れられる額としては世帯年収の約4.5から5倍程度となっています。

ちなみに、住宅価格はUK国内で恐ろしいほど異なるので一概には言えませんが、3ベッド(いわゆる3LDK)で調べてみました。

ロンドン代表でHighgate、そして北部からYorkshire地域で、最低価格でソートして試しにざっくり比較してみました。こんな感じです。(実際の立地などは無視しました。)

〇Highgate

〇Yorkshire

Highgateだとフラットで、最低でも£425,000.00。一応住める状態ではあります。

Yorkshireだと、£25,000.00。かなり手を入れないと住めませんが、キッチンやバスルームなど改装してもその倍くらいで済みそうです。

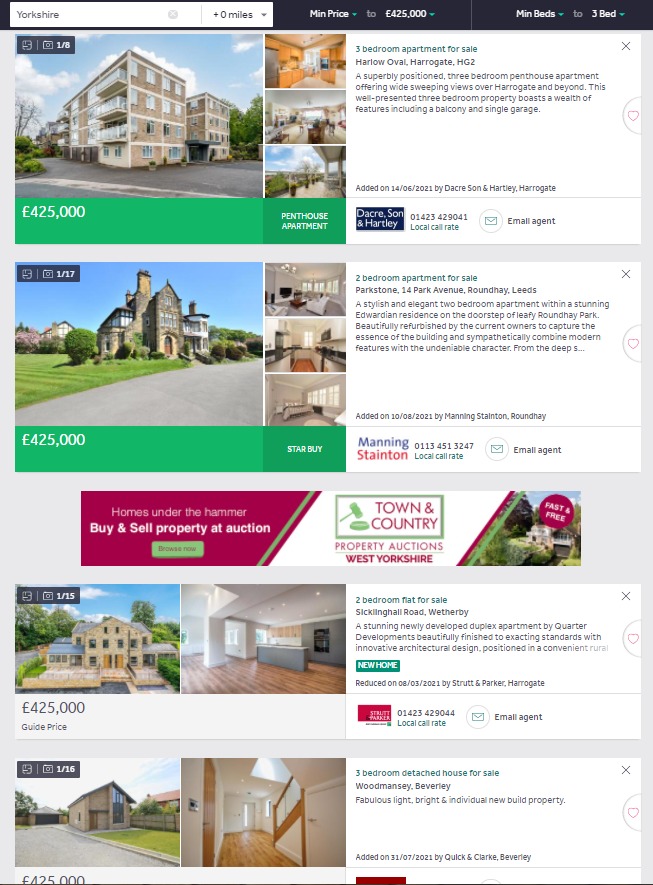

因みにYorkshireで425,000を出すとこんな感じ。庭もついてきます。

仮に425,000.00の物件を購入しようとするとして、デポジットは最低は1割必要なので、£42,500。

ローン必要額 £382,500.00

ローンで返す場合、借り入れに必要な世帯年収は£76,500.00になります(=382500/5)

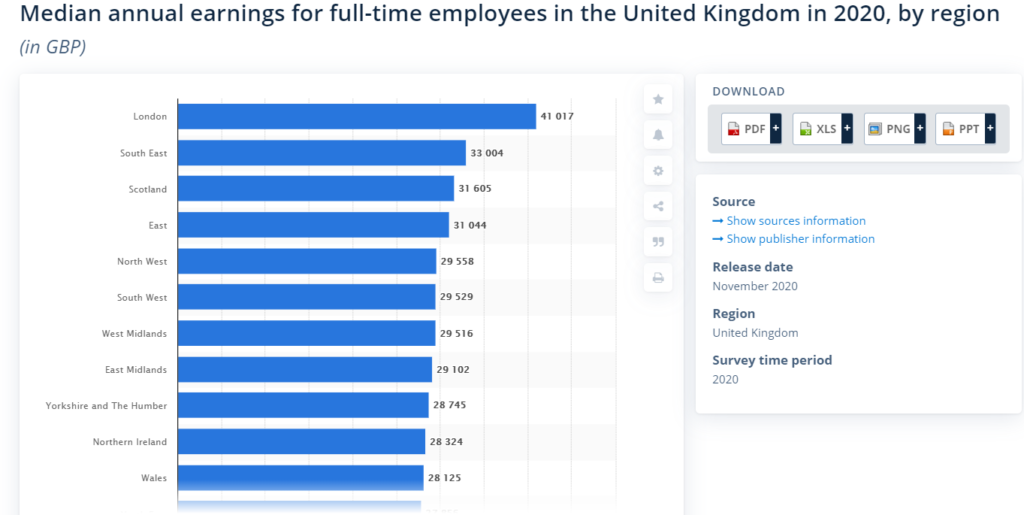

地域別の収入中央値の表を見ると、ロンドンだと2020年時点で£41,000.00。

年収中央値を利用し、この年収で組める銀行ローンを計算すると、単純にx5にして、£200,000程になるはずです。パートナーがいてその収入が£35,000.00の場合、二人分合わせて年収クリアになります。

仮に一人で購入する場合は、デポジットを£225,000.00分貯める必要があります。

Help To Buyとは

HTBやシンプルにヘルプトゥバイと呼ばれるスキームですが、金融機関から借り入れる住宅ローンにプラスして、政府からのローン分も組み込めるため、普通に買おうと思うと手が届かなかった人達も、購入への強力な後押しになる、というものです。

特徴としては以下の点が挙げられます。

- UK全国的には20%分を、ロンドンでは40%分を政府から借りられる

- デポジット必要額は5%でよい

- 始めて住宅を購入するファーストタイムバイヤーのみ利用可能

- 政府借入ローン(Equity Loan)、最初の5年間は無利子

- 購入できる物件の価格に制限はある(ロンドンで上限£600,000.00)

- 新築物件のみ適用できる(上限以内)

- 売りたい場合、普通に市場で売る事が出来る

切りのいい数字という事で400,000としてみて計算します。

〇ロンドン除くイングランドの場合

デポジット5% 20000

ローン(銀行)75% 300000

ローン(政府)20% 80000

〇ロンドンの場合

デポジット5% 20000

ローン(銀行)55% 220000

ローン(政府)40% 160000

どうでしょうか。年収中央値の£41000の場合、このスキームを使えば、金融機関からの借り入れは出来る分、それで足りないところは政府のローンでカバーできるので、ロンドン内なら約£400,000の住宅も手が出そう、価格の範囲を£350,000.00程まで落とせば購入可能、という感じです。

新築物件はどんな感じか

モダンで、チェーンもなし、という事で、新築の響きは特に一軒目を考えている若い人には良いかもしれません。

ちなみにRightmoveやZooplaでも検索可能ですが、市場に上がる前の新築物件も含め、こちらから探せます。

ここからパンフレットを依頼したり、内覧の予約もできますが、このサイトは概要のみであまり情報自体は無いので、詳細自体を知りたい場合は各建物の名前でマニュアルで検索します。(サイトから直接リンクもないのでそれも面倒ではあります。)

で、あくまで参考のためにリンクを貼りますが、新築物件の公式のサイトはどこも大体こんな感じ。

シャレオツでキラキラしています。

HTBの盲点はないのか

このように、素敵な要素が満載のHelp To Buyですが、勿論注意点もあります。

- 金額ではなく%で考える必要がある

- 返済方法に特徴がある

- 6年目からかかる金利は年々増える

- 銀行ローンを組む際に、市場に出回っているモーゲージ商品すべてがHelp To Buyでも利用対象にはなっていないため、高い金利の商品になる可能性がある

また、政府ローンに直接つながる部分とは別として、HTBの新築物件に見られる部分だと

- 土地の再開発に乗っている部分があるので、立地が微妙な傾向がある

- プライベートデベロッパーが売主なので、住宅価格が市場価格よりつり上げられている

- 作りが安い(内壁はプラスターボード製で壁に簡単に穴が開くような材質だったりします。←実体験)

- 複数の建物が一緒に建てられ、ご近所さんと共有する部分が入るので共営費がかかる(コンシェルジュがつくところは更に高い。年間£1200から£2000)

- マンションタイプのフラットだと特に将来的な価格の上昇がどのくらい望めるか不透明(場所による)

数年後に同じようなスペックの物件が複数売りに出る事になる際にどのくらい競争力があるのか読みづらいかと思います。

6年目からの金利については、最初は1.75%ですが、その後は消費者物価指数+1で、1.81、1.88~と年々増加します。

借入額が多いと、それにかかる金利も増大していきます。

Equity Loanとは

まずは返し方の特徴についてはこんな点が挙げられます。

- 住宅価格の10%分か、フル(20%もしくは40%)でしか返済できない。

- この10%も、購入時の価格ではなく、返済時の価格によるので、増減している可能性が高い。

政府ローン分は住宅価格の変動に乗っかります。最低でも10%分をまとめて返すことになるので、実は銀行ローンの様に毎月返せるわけではありません。

購入時価格£400,000.00を参考にします。

購入時の政府ローンはロンドン外だと20%の£80,000.00、ロンドンだと40%の£160,000.00。

住宅価格の変動はとりあえず無視して計算しますが、10%分の塊(もしくは一括)でしか返せないとすると、最低でも一回で£40,000の返済が必要になります。

という事は月々銀行ローンの返済をしながら、この分も貯める必要が出てきます。

また、返済の際には、その時の物件の価格を調べる必要もあります。

まずはRICSという基準を満たしているエージェントを通して査定をしてもらいます。(£500-1000)(https://www.rics.org/uk/)

更に、ソリシターを雇い、法的プロセスを行ってもらいます。(£1000-2000)

ということで、10%分を返すごとにおそらく£3000はかかります。

ロンドンだとこれを4回繰り返す必要があります(もしくは一括)。

普通に返す場合、月々のキャッシュフローの改善にはならないし、高くつきそうだというのが伺えます。

Equity Loanのベストな扱い方は?

幾つか方法が考えられています。ちょっと挙げてみると、

- 頑張って貯めて返す(無金利の最初の5年間が勝負)

- 住宅ローン見直しの時にEquity Loan分も含めてリモーゲージする

- 金利がかかり始める前に家を売る。売り上げでローンを返す。

HTBのスキームは2013年に誕生しました。その際に買った方でEquity Loan分を返済していない場合、金利が発生しています。物価上昇指数=インフレ率が反映されます。

実際のインフレ率によるので、実数とは差があるかもしれませんが、金利が発生して4年目の場合現在かかっているだろう金利をざっと計算するとおそらく1.91%程くらいだと思います。(銀行のローンと比べるとまだまだ低いですが)

これが年を追うごとに上昇し、20年くらいで3%の大台を超えます。

という事で、長く住みたい場合、Equity Loanは早く返した方が良いには越したことはないけど、頑張って貯める場合、銀行ローンの返済もあるので相当かなり切り詰める必要があります。(住宅の価格によりますが数万ポンドをためなくてはならない為です)

リモーゲージも考えられますが、Help to Buyの物件で再度組む事を受け入れてくれる金融機関がどのくらいあるのかこちらも不透明。

売りたい場合は市場にそのまま売りに出せるものの、家の価格が上がっていたらラッキーですが、下がっていた場合、マイナスになってしまう可能性もあります。

ということで、最適解はまだないようである、というのが現状でしょうか。

結論

キラキラしたパンフレットに書かれていない部分をひも解いてみてみると、

〇 5年くらいだけ住む目的で、とにかくProperty Ladderに乗りたい人向け。長期だと高くつく可能性が結構高い。

ちょっと触れたように、ファーストタイムバイヤー向けと銘打たれてはいますが、価格が将来的に上がりそうな土地を選び、うまいタイミングで売る必要が出るため、初めて買う人向けにしたら難易度が高いのではないかというのが印象です。

キャッシュフローの改善にもあまりならないかなというのもあります(特に40%の借り入れの場合)。

あくまで検討材料の一つというところかと思います。

Comments